PINOVA Capital beteiligt sich an der ECOROLL AG

Von PINOVA Capital GmbH („PINOVA“) beratene Fonds haben im Januar 2021 die Mehrheitsanteile an der ECOROLL AG Werkzeugtechnik („ECOROLL“) mit Sitz in Celle, Niedersachsen erworben. Livingstone hat ECOROLL und die ausscheidenden Gesellschafter bei der Veräußerung als exklusiver M&A-Berater unterstützt.

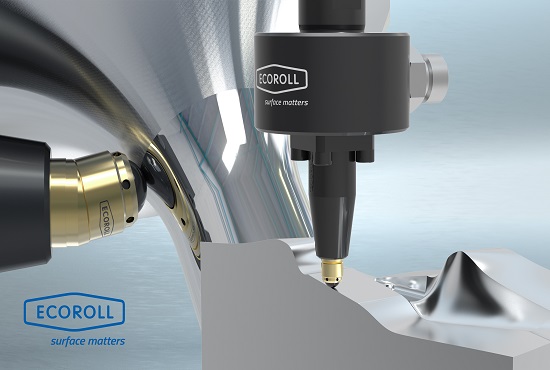

ECOROLL ist ein hochinnovativer Anbieter von Werkzeugen und Maschinen für die mechanische Oberflächenveredelung metallischer Werkstücke. Das Produktportfolio umfasst hierbei größtenteils individuell konzipierte Werkzeuge und Maschinen zum Glattwalzen (Rollieren), Festwalzen sowie zur Zylinderrohrbearbeitung. In enger Kooperation mit Kunden diverser Industrien werden somit Lösungen geschaffen, die hochwertige Bauteiloberflächen, eine Erhöhung der Bauteillebensdauer und einen effizienteren Fertigungsprozess garantieren. ECOROLL beschäftigt derzeit 85 Mitarbeiter am Hauptsitz in Celle, Niedersachsen und der Vertriebsniederlassung in Cincinnati, USA. Seit 1996 vertreibt ECOROLL Werkzeuge und Maschinen zum Glattwalzen (Rollieren) und Festwalzen und erweiterte 2008 das Produktportfolio um Werkzeuge zur Zylinderrohrbearbeitung. Heute betreut ECOROLL ein weltweites Kundenportfolio und wurde 2019 mit dem Bosch Global Supplier Award in der Kategorie „Innovation“ ausgezeichnet.

Das Unternehmen hat auch in den letzten Jahren proaktiv seine Position als Technologieführer ausgebaut und neben neuen innovativen Produktplattformen in bestehenden sowie neuen Zielmärkten zusätzlich im Bereich Industrie 4.0 mit der ECOsense Technologie eine wegweisende Eigenentwicklung im Bereich adaptive Sensorik, Dokumentation und Predictive Maintenance zur Marktreife gebracht.

Dr. Karsten Röttger, langjähriger Vorstand und Gesellschafter von ECOROLL wird das Unternehmen auch zukünftig leiten und im Rahmen der Transaktion seine bestehende Minderheitsbeteiligung an ECOROLL signifikant ausbauen. „PINOVA besitzt unternehmerische Wurzeln und verfügt über die technische Expertise, um das Wachstum mittelständischer Innovationsführer nachhaltig voranzutreiben“, kommentiert Dr. Karsten Röttger im Anschluss an die erfolgte Transaktion. „Die veräußernden Gesellschafter möchten sich bei Livingstone für die professionelle Umsetzung und jederzeit partnerschaftliche Unterstützung im Rahmen der Transaktion bedanken, die trotz der herausfordernden Umstände und Einschränkungen im Rahmen der globalen COVID-19-Pandemie erfolgreich abgeschlossen werden konnte.“

Herbert Seggewiß, Partner bei PINOVA Capital und zukünftiges Aufsichtsratsmitglied von ECOROLL fügt hinzu: „Dr. Röttger hat ECOROLL gemeinsam mit den ausscheidenden Gesellschaftern als einen Marktführer im Segment der mechanischen Oberflächenbehandlung positioniert und so einen nachhaltigen Wachstumspfad beschritten. Gemeinsam mit Dr. Röttger wollen wir das Wachstum partnerschaftlich weiter vorantreiben und ECOROLL dabei zu einem international agierenden Komplettanbieter für mechanische Oberflächenveredelung weiterentwickeln. Rückenwind erwarten wir hierbei durch die zunehmende Marktnachfrage nach leichten, langlebigen und somit nachhaltigen Metallkomponenten.“

PINOVA Capital ist eine unabhängige Beteiligungsgesellschaft für Eigenkapitalfinanzierungen von stark wachsenden, innovativen mittelständischen Unternehmen im deutschsprachigen Raum mit Umsätzen zwischen EUR 10 Millionen und EUR 75 Millionen sowie einem Eigenkapitalbedarf zwischen EUR 5 Millionen und EUR 50 Millionen.

„Wir freuen uns, ECOROLL und die ausscheidenden Gesellschafter im Rahmen eines kompetitiven Prozesses erfolgreich begleitet zu haben und sind überzeugt, mit PINOVA einen starken Partner für Herrn Dr. Röttger und die Gesellschaft gefunden zu haben“, ergänzt Johannes Faber, projektverantwortlicher Direktor bei Livingstone in Düsseldorf. „Wir wünschen ECOROLL und seinen Mitarbeitern auf Basis dieser erfolgreichen Transaktion gemeinsam mit PINOVA eine dynamische Weiterentwicklung und erfolgreiche Zukunft.“

Diese Transaktion unterstreicht einmal mehr die Kompetenz von Livingstone in der Betreuung von M&A-Mandaten in der Werkzeugindustrie und im Maschinenbau, sowie im Bereich der Oberflächenbearbeitung und Oberflächenveredelung. Die Veräußerung von ECOROLL ist die siebte erfolgreich durch Livingstone begleitete Transaktion in den oben genannten Bereichen in den vergangenen 12 Monaten.